フィリピンの法律事務所紹介

フィリピンには多数の法律事務所があります。主要な都市、特にマニラには多くの国内外の法律事務所が拠点を置いています。フィリピン進出中、進出予定の日系企業の皆様、またフィリピンで生活する皆様、お困りごとがあればご相談ください。

他のカテゴリーを見る

他のカテゴリーを見る

エスネットワークスフィリピン / ESNETWORKS PHILIPPINES INC.

GVA TNY Consulting Philippines, Inc.

朝日ネットワークスフィリピン / ASAHI NETWORKS PHILS. INC.

これでわかる! フィリピンの法律事務所

フィリピンの法曹界には、2022年時点で約8万4千人の弁護士が登録されており、その多くが首都圏を中心とした事務所に所属しています。外資系企業の進出が活発なマカティやBGCといったエリアには、国際法務に強い事務所が多く、日本の法律事務所と提携しているところも少なくありません。日本とフィリピンでは、法制度そのものが異なり、たとえばフィリピンはアメリカ法の影響を受けたコモンローに基づき、判例法が大きな力を持ちます。また、契約文書や裁判は基本的に英語で進められ、日本企業が馴染みのある形式とは異なる判断基準や手続きに直面する場面も多々あります。

近年、注目を集めているのはAIやデータプライバシーに関連する法制度の整備です。「人工知能規制法(仮称)」といった法案の提出が議論される中、国家プライバシー委員会(NPC)からはAIシステムへの適用ガイドラインが示されるなど、新たな法的枠組みの構築が進められています。こうした変化に迅速に対応し、企業活動を円滑に進めるためにも、現地の法律専門家と継続的に対話を持つことが重要となります。特に日系企業にとっては、日本の法律事務所と提携している現地事務所に安心感を得ることができます。一方、フィリピン独自の法律事務所も、地元ネットワークや判例対応において強みを発揮するケースが多く、業務内容や規模に応じた事務所選びが求められます。

プライマー2025年10月号(vol. 210)より

特にフィリピンの海外企業にとっては重要な税制優遇措置が改正されるとあって、CREATE法に目を光らせているビジネスマンも多いことでしょう。この骨子を、いつも本誌で「フィリピ法律あらかると」をご執筆くださっている上村信一郎・弁護士にまとめていただきました。

2017年に成立した税制改革第1弾のTRAIN法(共和国法第10963号) に引き続き、第2弾としてCREATE法が2021年3月26日に成立しました。

本稿ではフィリピンに進出中または進出を検討している日本企業にとって重要と思われる主なポイントを解説させていただきます。

★★1.法人所得税に関する主な改正ポイント

(1)内国法人・居住外国法人・非居住外国法人の法人税率を30%から25%に引き下げ

(2)内国法人・居住外国法人の最低法人税を2020年7月1日から2023年6月30日までの間1%に引き下げ(通常は2%)

(3)2022年1月1日以降、多国籍企業の地域経営統括本部に対しては一般の法人税率(25%)で課税(現在は10%)

(4)不当留保金課税の廃止

他の国々と比べて高率であり、法人税率の引き下げを求める要請もあり、CREATE法においては、全般的に法人税率を引き下げるとともに、不当留保金課税についても撤廃されることになりました。その一方で、多国籍企業の地域経営統括本部に対する低率の法人税率は廃止され一般企業と同等に扱われることとなり、その点では税負担が増えることになります。

2.付加価値税(VAT)に関する主な改正ポイント

VATが免税となる取引について追加及び修正が行われました。

(1)事業用等でない不動産の取引の際のVAT免税となる取引の金額の引き上げ(土地については250万ペソ、住宅等(コンドミニアムを含む)については420万ペソ)。なお、3年ごとにPSAの発表する消費者物価指数に基づき改訂されることも示されました。

(2)Covid-19対策関係の医療用品(防護服やマスク、フェイスシールド等)の販売や輸入については2021年1月1日から2023年12月31日まで免税取引とされます。

3.税制優遇措置に関する主なポイント

既存の優遇措置の適用を受けている外国企業からは、今回のCREATE法によりどのようなインパクトがあるのかについて多大な関心が寄せられており、各国商工会議所を含め、様々な関係団体から立法者に対して要望が寄せられており、他方、フィリピン国内からは外国企業に対して優遇しすぎではないかとの声もあり、双方の要望を調整し、現在の法案の内容にまとまりました。本稿では、CREATE法により今後新規にスタートする事業に与えられる優遇措置と既に優遇措置を受けている企業の取り扱いを主にまとめさせていただきます。

(1)CREATE法の下で与えられる税制優遇措置の内容

既に存在する各投資促進機関(PEZA庁など)については、CREATE法により修正を受ける箇所を除き、その権限等については維持されることとなりました。もっとも、例えばPEZA区域に進出する場合、当該企業に対して優遇措置を許可するのは改正後の内国歳入法297条により原則として、後述します財政インセンティブ審査委員会(FIRB)となり、PEZA庁はあくまで優遇許可の付与を推薦する権限を有するにとどまります(なお、10億ペソ以下の投資資本のプロジェクトについては各投資促進機関に優遇措置付与の権限がFIRBより委譲されます)。

①優遇対象となる企業

(a)輸出企業

製造業・組立業・加工業、ITやBPOなどのサービス業に従事するものであり、その製品やサービスの直接または間接的な輸出が全生産または売上の70%以上である、いずれかの投資促進機関に登録された事業主体

(b)国内市場向け企業

いずれかの投資促進機関に登録されている輸出企業以外の企業。

なお、CREATE法は国内市場向け企業に対する優遇措置の内容に差異を設けており、投資資本が5億ペソ以上の国内市場向け企業および、後述する戦略的投資優先計画(SIPP)において”極めて重要(Critical)”に分類される事業に従事する国内市場向け企業に対してはそれ以外の国内市場向け企業より有利な優遇措置を付与することとしています。

戦略的投資優先計画(SIPP)とは、投資委員会(BOI)が後述する財政インセンティブ審査委員会(FIRB)や各投資促進機関等と協調の上作成して大統領に提出されるもので、大統領がこれを承認します。SIPPは3年間有効であり、3年ごとに見直しが行われます。ちなみに、現在も大統領がBOIの提案した投資優先計画(IPP)を承認し、BOIがIPPの対象となる事業を行う事業主体に対して優遇措置を付与していますが、SIPPはより広範な内容につき規定をすることが定められています(改正後の内国歳入法第300条)。

②優遇措置の種類

CREATE法は優遇措置の内容を以下の5種類と規定しました(改正後の内国歳入法第294条)。

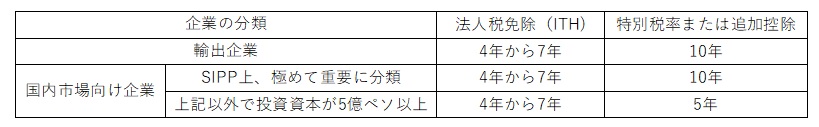

(a)法人税免税(ITH)

法人税を免税するものであり、登録される事業またはプロジェクトの内容及び地域に応じて、その期間は4年から7年となっています。

(b)特別法人税(SCIT)

2020年7月1日より、総所得に5%の特別法人税率を乗じた金額を、すべての国税及び地方税に代わるものとし、登録される事業またはプロジェクトの内容に応じて、その期間は5年または10年とされています。なお、SCITは所得税免税期間の終了後に適用され、優遇対象となる企業は、SCITまたは下記追加控除(ED)のいずれかを選択することとされています。

(c)追加控除(ED)

商品の製造及びサービスのために取得した資産の減価償却費等についての追加控除

(d)資本設備、原材料、スペアパーツまたは付属品の輸入時の関税免除

(e)輸入時のVAT免税及び国内仕入れのVATゼロレートの適用

以上のうち、海外企業にとって重要である法人税免除(ITH)と特別法人所得税(SCIT)の適用期間について、対象となる企業の分類ごとにまとめますと、以下のとおりとなります。

法人税免除の期間は、優遇対象の事業(Tier IからTier IIIに分かれており、SIPPにて具体的な業種が指定されます)及び地域により幅があります。

(2)既に優遇措置の対象となっている企業に対する影響(改正後の内国歳入法第311条)

CREATE法の成立前の優遇措置を受けている企業について、与えられている優遇措置がどうなるか、特に総所得の5%課税(5%GIT)がどうなるかについては注目が集まっていましたが、以下の取り扱いがなされることとされました。

①法人税免除(ITH)のみが付与されている場合、登録時に与えられたITHの残存期間はITHが与えられます。

②ITHが付与され、ITH後に5%GITのインセンティブが与えられている場合、5%GITのインセンティブを10年間利用可能

③現在5%GITのインセンティブが与えられている場合、5%GITのインセンティブを10年間利用可能

いずれの場合も、ITHまたは5%GITの期間経過後は25%の法人税の課税等がなされることとなります。

また、CREATE法の発効前に既に登録されたプロジェクトや事業であったとしても、SIPPに規定された基準及び条件に従い、CREATE法に定める優遇措置を受けることができる場合があるとされています。

(3)新たな監督機関

CREATE法は、これまで各投資促進機関が個別に事業主体に対して与えていた優遇措置につき、より体系的に管理することを目的として、財政インセンティブ審査委員会(FIRB)に税制優遇措置に関する広範な権限を付与しました。もともとFIRBは、1975年に設立された委員会でしたが、CREATE法により、広範囲に及ぶ業務を行うことが規定され、そのために大幅に組織と人員が拡充されることになりました。

(4)今後の流れ

冒頭でお知らせしましたとおり、CREATE法は2,021年3月26日に大統領が署名したことにより成立しましたが、官報または一般紙上で法律の公布がなされてから15日後に施行となります。また、法律の施行に際して、施行日から90日以内に施行規則も発表されることとされています。

さらに、優遇措置の付与のためには、まず戦略的投資優先計画(SIPP)が決定されることが必要となりますので、実際にCREATE法に基づく優遇措置の付与が始まるまでにはしばらくかかるものと思われます。

桃尾・松尾・難波法律事務所

上村真一郎・弁護士