フィリピンにおける税金の損得について

第11回目はフィリピンにおける税金の「有利・不利の判断」に関するコラムを記載したいと思います。

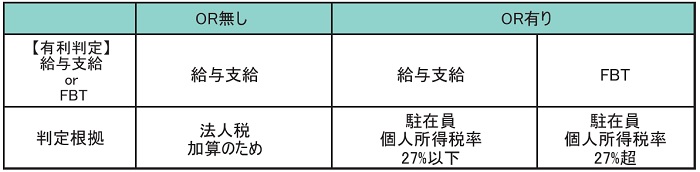

Q. フィリピン法人(通常法人)が、現地駐在員のためのコンドミニアムの支払を行います。どのような点に注意すべ

きでしょうか?

A. まず家主にOfficial Receip【t 領収書】(以下、OR)が発行可能かどうかを確認してください。ORの発行は不可能な場合は、コンドミニアムの経費は税務上の損金にならないため、法人税法上、給与支給の方が有利になります。一方で、ORの発行が可能な場合は、駐在員の税率とFringe Benefit Tax【フリンジベネフィット税】(以下、FBT)の税額計算の比較が必要です。概算ですが、駐在員の税率が27%以下であれば、給与支給の方が有利になります。

Q. フィリピン法人(通常法人)が、親会社である日本法人に利息や配当を払い、利益を還流することを予定しています。フィリピン側では、源泉税という税金を納付するということは知っているのですが、その税金に対して日本側で「外国税額控除」と「損金算入」のいずれかを選択する必要があると聞きましたが、どちらが得になりますか?

A. 通常は「外国税額控除」を適用するケースが得になります。しかし、親会社である日本法人が欠損金を

抱えている場合は、そもそも税額控除を使用することができない可能性が高いため、繰越年数が多い「損

金算入」を選択するケースもあります。

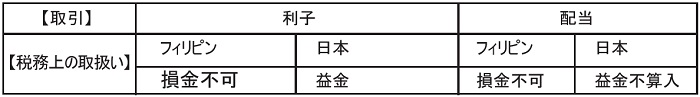

Q. フィリピン法人(PEZA企業)が、100%親会社である日本法人に対する利益還流として、利子や配当のいずれかで考えていますが、どちらがよいでしょうか?

A. 通常は配当により還流させる方が得になるかと考えます。理由は、日本には「受取配当金の益金不算入制度」があるためです。通常は、フィリピン側の経費は日本側では益金となります。ところが、PEZA企業が利息を支払った場合、その支払利息は、5%GIE課税(売上総利益の5%による課税で完了)のためフィリピン側で損金にならず、日本側で益金となり、法人税が課税されることになります。一方で、配当を支払った場合、支払利息と同様に法人税の計算には影響しないと同時に、日本側でも益金不算入となり、法人税がほとんど課税されない制度があります。そのため、上記の通り、配当の方が有利であると考えられます。ただし、利子に対する取引は移転価格税制にも留意する必要があります。

本資料は、2019年6月1日時点の法令に基づいております。税務・経営の意思決定は、様々な判断材料に基づいて行う必要がありますので、本資料の内容を実行される場合には、

専門家等に個別具体的にご相談の上、意思決定ください。本資料をそのまま実行されたことに伴い、直接・間接的な損害を蒙られたとしても、一切の責任を負いかねます。

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

12回に分けて、フィリピン法人における会計、税務を中心としたコラムを基礎的な内容から実践で使える応用的な内容までを連載させて頂きます。

Japan Quality Business Solutions Inc (JQB)

住所: 205 Nicanor Garcia St., Corner Constellation Brgy. Bel-Air, Makati City 1209

TEL:+63(0)2-845-4263

URL: https://jqb-solutions.com/

E-mail: [email protected]

担当:金光